Название: Расчет коэффициента дисконтирования

Вид работы: контрольная работа

Рубрика: Экономика

Размер файла: 53.79 Kb

Скачать файл: referat.me-382491.docx

Краткое описание работы: Динамические показатели оценки инвестиционного проекта: чистая текущая стоимость; индекс доходности; внутренняя норма окупаемости. Статистические показатели его оценки: период окупаемости, динамический и статистический срок. Рентабельность инвестиций.

Расчет коэффициента дисконтирования

ВВЕДЕНИЕ

I.Расчет коэффициента дисконтирования

II. Динамические показатели оценки инвестиционного проекта

2.1. чистая текущая стоимость

2.2. индекс доходности

2.3. внутренняя норма окупаемости

III. Статистические показатели оценки инвестиционного проекта

3.1. определение периода окупаемости

3.1.1. динамический срок окупаемости

3.1.2. статистический срок окупаемости

3.2. рентабельность инвестиций

I . РАСЧЕТ КОЭФФИЦИЕНТА ДИСКОНТИРОВАНИЯ

Средневзвешенная стоимость капитала (WACC) - это средняя стоимость собственного и заемного капитала, взвешенная по их доле в общей структуре капитала.

Данные из Таблицы 1 перенесем в свою таблицу для расчета:

Капитал |

Сумма, руб. |

Стоимость, руб. |

Стоимость, % |

Доля в структуре капитала, % |

| Средний капитал | 1 942,67 | 197,67 | 10,17 | 1,36 |

| Привилегированные акции | 3 995,00 | 709,00 | 17,75 | 2,80 |

| Обыкновенные акции | 120 290,00 | 11 472,00 | 9,54 | 84,34 |

| Облигации | 12 434,00 | 9,00 | 8,72 | |

| Краткосрочный кредит | 790,00 | 30,00 | 0,55 | |

| Долгосрочный кредит | 3 181,00 | 38,00 | 2,29 | |

| Общий капитал | 142 635,67 | 100,00 |

![]() , где

, где

Wd – доля заемных средств;

Wp – доля привилегированных акций;

We – доля обыкновенных акций;

Cd, Cp, Ce - стоимости соответствующих частей капитала;

Н - ставка налога на прибыль.

Все переменные в формуле WACC относятся к компании в целом. Поэтому данная формула даст ставку сравнения только для проектов с характеристиками, подобными характеристикам компании, рассматриваемой проект.

WACC = (0,0136 * 10,17) + (0,028 * 17,75) + (0,8434 * 9,54) + (0,0872 * 9 * (1 – 0,2)) + (0,0055 * 30 * (1 – 0,2)) + (0,0223 * 38 * (1 – 0,2)) = 10%

II . ДИНАМИЧЕСКИЕ ПОКАЗАТЕЛИ ОЦЕНКИ ИНВЕСТИЦИОННОГО ПРОЕКТА

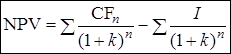

2.1. Чистая текущая стоимость ( NPV )

Этот метод основан на сопоставлении величины исходной стоимости инвестиций (I o ) с общей суммой дисконтированных чистых денежных поступлений, генерируемых в течение прогнозируемого срока. Поскольку приток денежных средств распределен во времени, он дисконтируется с помощью коэффициента k , устанавливаемого аналитиком (инвестором) самостоятельно, исходя из ежегодного процента возврата, который он хочет или может иметь на инвестируемый им капитал

Для того, чтобы найти NPV нам нужно найти CF (поступления от инвестиций)

CF = Прибыль + Амортизация

![]()

| Показатель | 1 год | 2 год | 3 год | 4 год | 5 год | 6 год |

| Инвестиции | 70,00 | 85,00 | 120,00 | |||

| Прибыль | 115,00 | 180,00 | 140,00 | 220,00 | ||

| Амортизация | 68,75 | 68,75 | 68,75 | 68,75 | ||

| CF | 183,75 | 248,75 | 208,75 | 288,75 |

![]() руб.

руб.

NPV1 = 183,75 * 0,751 + 248,75 * 0,683 + 208,75 * 0,621+ 288,75 * 0,564 – 70,00 – 85,00 * 0,909 – 120,00 * 0,826 = 353,99 руб./руб.

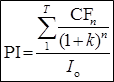

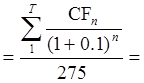

2.2. Индекс доходности ( PI )

Определяется как относительный показатель, характеризующий соотношение дисконтированных денежных потоков и величины начальных инвестиций в проект.

Экономический смысл показателя – степень возрастания ценности фирмы (инвестора) в расчете на 1 рубль инвестиций.

, где

CFn – поступления от инвестиций;

k–Стоимость капитала, привлеченного для инвестиционного проекта;

Io – величина инвестиций

PI 2,2 руб./руб.

2,2 руб./руб.

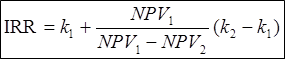

2.3. Внутренняя норма окупаемости ( IRR)

По определению, внутренняя норма прибыльности (иногда говорят доходности) – это такое значение показателя дисконтирования, при котором чистая текущая стоимость проекта равна нулю.

|

Для расчета IRR нужно рассчитать NPV2 с коэффициентом k 2 = 35%

NPV2 = 183,75 * 0,406 + 248,75 * 0,301 + 208,75 * 0,223 + 288,75 * 0,165 – 70,00 – 85,00 * 0,741 – 120,00 * 0,549 = 44,81(руб./руб.)

![]()

Построим график внутренней нормы окупаемости:

![]() NPV, руб.

NPV, руб.

400,00

300,00

200,00

100,00

![]() 0,00 10,00 20,00 30,00 40,00 k, %

0,00 10,00 20,00 30,00 40,00 k, %

III . СТАТИСТИЧЕСКИЕ ПОКАЗАТЕЛИ ОЦЕНКИ ИНВЕСТИЦИОННОГО ПРОЕКТА

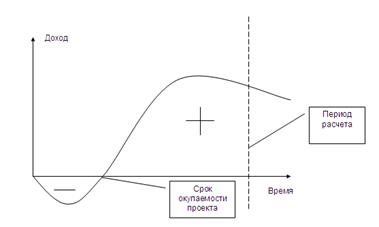

3.1. Определение периода окупаемости

Период возврата (срок окупаемости) проекта– срок, в течение которого мы возмещаем сумму первоначальных инвестиций, т.е. срок, когда накопленные доходы сравниваются с инвестициями.

Цель расчета срока окупаемости состоит в определении продолжительности периода, в течение которого проект будет работать, что называется, на себя.

3.1.1 Динамический срок окупаемости ( PP )

Срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиция будет погашена кумулятивным доходом.

Ищем целое число лет наиболее близкое к сроку окупаемости. Но не превосходящее его, нам подходит 1 год.

(год)

(год)

Расчет показателя РР графически можно представить следующим образом:

Описание графика:

1. Вначале производятся затраты, а потом;

2. Денежные поступления носят кумулятивный характер и меняют знак лишь один раз, т.е. если в начале идут расходы (-), то потом идут доходы (+).

3. Доходы могут убывать, но отрицательными быть не могут.

Срок окупаемости – момент, когда накопленные доходы проекта сравниваются с первоначальными инвестициями.

3.1.2.Статистический период окупаемости (Ток)

Применяется только для прикидочных расчетов. Остаток, не покрытый доходами, делится на поступление следующего года.

Ток (год)

(год)

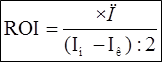

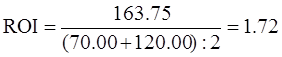

3.2. Рентабельность инвестиций ( ROI)

Этот показатель дает возможность установить не только факт прибыльности проекта, но и степень этой прибыльности.

Расчетный уровень показателя ROI сопоставляется со стандартными для фирмы уровнями рентабельности, например, со средним уровнем рентабельности применительно к активам или стандартным уровнем рентабельности инвестиций.

|

ГдеЧП – чистая прибыль;

Iн – инвестиции на начало периода;

Iк – инвестиции на конец периода

(%)

(%)

Похожие работы

-

Экономическая эффективность инвестиционных проектов

Расчет экономической привлекательности инвестиционных проектов, аналитическое исследование целесообразности инвестиций. Анализ внутренней нормы прибыли, срока окупаемости по разным вариантам проекта, выбор наиболее эффективного варианта инвестирования.

-

Использование дисконтирования для оценки вариантов инвестирования

2. Использование дисконтирования для оценки вариантов инвестирования УСЛОВИЕ Рассмотрим проект строительства многоквартирного жилого дома с последующей продажей квартир на рынке жилья.

-

по Экономической оценке инвестиций

1 Задача: Определите ликвидационную стоимость инвестиционного проекта при реальной продаже активов, при условиях: рыночная стоимость основных фондов, тыс. руб. = 8740

-

Оценка эффективности инвестиций

Целью данной курсовой работы является изучение и определение экономической эффективности инвестиций с применением наиболее распространенных методов ее оценки.

-

Показатели оценки роста инвестиционного проекта

Прибыльность продаж. Простая норма прибыли на инвестиции. Простой срок окупаемости инвестиций. Точка безубыточности. Точка платежеспособности.

-

Экономика организации

Порядок расчета нормирования оборотных средств в незавершенном производстве, определение длительности производственного цикла. Определение списочной численности рабочих. Вычисление чистой дисконтированной стоимости проекта и расчет срока окупаемости.

-

Экономическая оценка эффективности инвестиций

Проблемы и перспективы привлечения иностранных инвестиций в Россию. Притоки и оттоки денежных средств. Расчет денежного потока для заказчика и для проекта. Смысл нормы дисконта. Индекс доходности дисконтированных затрат. Точный срок окупаемости.

-

Сравнительный анализ эффективности инвестиционных проектов с учетом риска

Оценка, сущность и сравнительный анализ эффективности инвестиционных проектов по критериям доходности и риска. Основной принцип расчета настоящей стоимости денежных потоков. Внутренняя норма доходности. Расчет настоящей стоимости денежных поступлений.

-

Расчет экономической эффективности инвестиционного проекта

Понятие эффективности инвестиционного проекта и состав денежного потока. Расчет показателей эффективности проекта: чистого дохода; дисконтированного дохода; внутренней нормы доходности; индексов доходности затрат и инвестиций; срока окупаемости.

-

Анализ хозяйственной деятельности

Прогнозирование эффективности инвестиционной деятельности. Доход предприятия от реализации инвестиционного проекта. Бухгалтерский баланс, сущность и содержание. Состояния имущества собственного капитала и обязательства предприятия на определенную дату.