Название: Применение методов оценки эффективности инвестиционных проектов на примере организации производства

Вид работы: реферат

Рубрика: Экономика

Размер файла: 27.55 Kb

Скачать файл: referat.me-395119.docx

Краткое описание работы: по пошиву школьной формы. Рассмотрим анализ инвестиционного проекта на примере организации производства по пошиву школьной формы. Проект рассчитан на 5 лет. По договору 10 школ закупают школьную форму для учеников 1-3 класса в течение 5 лет. Производитель поставляет комплект форм для трех параллелей каждой из 10 школ ежегодно в течение 5 лет к началу учебного года.

Применение методов оценки эффективности инвестиционных проектов на примере организации производства

по пошиву школьной формы.

Рассмотрим анализ инвестиционного проекта на примере организации производства по пошиву школьной формы. Проект рассчитан на 5 лет. По договору 10 школ закупают школьную форму для учеников 1-3 класса в течение 5 лет. Производитель поставляет комплект форм для трех параллелей каждой из 10 школ ежегодно в течение 5 лет к началу учебного года.

Прогноз продаж и цены одной школьной формы

| 1 | 2 | 3 | 4 | 5 | |

| продажи | 3300 | 3500 | 4100 | 3900 | 3800 |

| цена | 950 | 980 | 1000 | 970 | 950 |

Затраты на пошив одной формы (материалы, труд)

| стоим. (руб.) | кол-во, ед. | |

| материалы (ткань) | 150 | 2,5 |

| материалы (нитки) | 60 | 3 |

| труд (раскройщик) | 50 | 2 |

| труд (швии) | 35 | 4 |

Постоянные расходы включают в себя:

Расходы на производственное помещение – 350000 руб.;

Расходы на покупку оборудования – 150000 руб.

Амортизация производится линейным методом, срок амортизации равен 5 лет.

Источником финансирования проекта является кредит («Разовый кредит» в банке «Северная казна) на сумму 500000 руб. под 17% годовых, при условии ежегодной выплаты в размере 100000 руб., в качестве погашения основной суммы кредита.

Ожидаемая чистая прибыль от проекта

| 1 | 2 | 3 | 4 | 5 | |

| выручка | 3135000 | 3430000 | 4100000 | 3783000 | 3610000 |

| материалы | 1831500 | 1942500 | 2275500 | 2164500 | 2109000 |

| зарплата | 1188000 | 1260000 | 1476000 | 1404000 | 1368000 |

| амортизация | 100000 | 100000 | 100000 | 100000 | 100000 |

| коммун. расходы | 16500 | 17500 | 20500 | 19500 | 19000 |

| трансп. расходы | 6600 | 7000 | 8200 | 7800 | 7600 |

| налогооблаг. прибыль | 192400 | 303000 | 419800 | 287200 | 206400 |

| налог на прибыль | 46176 | 72720 | 100752 | 68928 | 49536 |

| проценты | 85000 | 68000 | 51000 | 34000 | 17000 |

| чистая прибыль | 61224 | 162280 | 268048 | 184272 | 139864 |

Чистый дисконтированный доход от реализации проекта

| 0 | 1 | 2 | 3 | 4 | 5 | |

| капиталовложения | -500000 | |||||

| чистая прибыль | 61224 | 162280 | 268048 | 184272 | 139864 | |

| амортизация | 100000 | 100000 | 100000 | 100000 | 100000 | |

| погашение основной суммы кредита | 100000 | 100000 | 100000 | 100000 | 100000 | |

| денежный поток | -500000 | 261224 | 362280 | 468048 | 384272 | 339864 |

| накопленный денжный поток | -500000 | -238776 | 123504 | 591552 | 975824 | 1315688 |

| коэффициент дисконтирования | 1,00 | 0,85 | 0,73 | 0,62 | 0,53 | 0,46 |

| дисконт. денежный поток | -500000 | 223268 | 264650 | 292235 | 205067 | 155016 |

| накоп. дисконт. денежный поток | -500000 | -276732 | -12081 | 280154 | 485221 | 640237 |

Чистый денежный поток составил:

NPV = -500000 + (61224 + 100000 + 100000) * 0,85 + (162280 + 100000 + 100000) * 0,73 + (268048 + 100000 + 100000) * 0,62 + (184272 + 100000 + 100000) * 0,53 + (139864 + 100000 + 100000) * 0,46 = 640237

Чистый денежный поток проекта равен 640237 руб.

Норма прибыли проекта равна 640237/5 = 128047 руб.

Рентабельность проекта составляет 640237/500000 * 100% = 128%

Срок окупаемости проекта включает 2 полных года, число месяцев рассчитывается по формуле:

![]()

Где ![]() - абсолютная величина последнего отрицательного сальдо накопленного потока денежного дохода,

- абсолютная величина последнего отрицательного сальдо накопленного потока денежного дохода,

S2 – значение первого положительного сальдо накопленного потока денежного дохода.

![]()

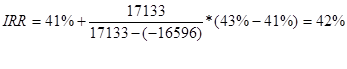

Расчет внутренней нормы доходности.

При ставке процента 41% NPV проекта равен 17133 руб., при ставке процента 43% NPV проекта равен -16596 руб.

Анализ рискованности проекта оценим при помощи метода сценариев (возможное изменение стоимости материалов и труда).

Рассмотрим три сценария:

Пессимистический с вероятностью 30%;

Реальный с вероятностью 50%;

Оптимистический с вероятностью 20%.

Затраты на пошив одной формы (материалы, труд) в зависимости от сценария

| стоим. в зависим. от сценрия, руб. | кол-во, ед. | |||

| пессим. | реал. | оптим. | ||

| материалы (ткань) | 155 | 150 | 140 | 2,5 |

| материалы (нитки) | 65 | 60 | 50 | 3 |

| труд (раскройщик) | 55 | 50 | 40 | 2 |

| труд (швии) | 40 | 35 | 30 | 4 |

Постоянные затраты и условия кредита не зависят от сценария и не изменяются.

Ожидаемая чистая прибыль от проекта в зависимости от сценария

| 1 | 2 | 3 | 4 | 5 | |

| выручка | 3135000 | 3430000 | 4100000 | 3783000 | 3610000 |

| материалы (пессим.) | 1922250 | 2038750 | 2388250 | 2271750 | 2213500 |

| материалы (реал.) | 1831500 | 1942500 | 2275500 | 2164500 | 2109000 |

| материалы (оптим.) | 1650000 | 1750000 | 2050000 | 1950000 | 1900000 |

| зарплата (пессим.) | 1336500 | 1417500 | 1660500 | 1579500 | 1539000 |

| зарплата (реал.) | 1188000 | 1260000 | 1476000 | 1404000 | 1368000 |

| зарплата (оптим.) | 990000 | 1050000 | 1230000 | 1170000 | 1140000 |

| амортизация | 100000 | 100000 | 100000 | 100000 | 100000 |

| коммун. расходы | 16500 | 17500 | 20500 | 19500 | 19000 |

| трансп. расходы | 6600 | 7000 | 8200 | 7800 | 7600 |

| налогооблаг. прибыль (пессим.) | -46850 | 49250 | 122550 | 4450 | -69100 |

| налогооблаг. прибыль (реал.) | 192400 | 303000 | 419800 | 287200 | 206400 |

| налогооблаг. прибыль (оптим.) | 571900 | 705500 | 891300 | 735700 | 643400 |

| налог на прибыль (пессим.) | 0 | 11820 | 29412 | 1068 | 0 |

| налог на прибыль (реал.) | 46176 | 72720 | 100752 | 68928 | 49536 |

| натог на прибыль (оптим.) | 137256 | 169320 | 213912 | 176568 | 154416 |

| проценты | 85000 | 68000 | 51000 | 34000 | 17000 |

| чистая прибыль (пессим.) | -131850 | -30570 | 42138 | -30618 | -86100 |

| чистая прибыль (реал.) | 61224 | 162280 | 268048 | 184272 | 139864 |

| чистая прибыль (оптим.) | 349644 | 468180 | 626388 | 525132 | 471984 |

Чистый дисконтированный доход от реализации проекта в зависимости от сценария

| 1 | 2 | 3 | 4 | 5 | ||

| капиталовложения | -500000 | |||||

| чистая прибыль (пессим.) | -131850 | -30570 | 42138 | -30618 | -86100 | |

| чистая прибыль (реал.) | 61224 | 162280 | 268048 | 184272 | 139864 | |

| чистая прибыль (оптим.) | 349644 | 468180 | 626388 | 525132 | 471984 | |

| амортизация | 100000 | 100000 | 100000 | 100000 | 100000 | |

| погашение осн. суммы кредита | 100000 | 100000 | 100000 | 100000 | 100000 | |

| коэффициент дисконтирования | 1,00 | 0,85 | 0,73 | 0,62 | 0,53 | 0,46 |

| дисконт. денежный поток (пессим.) | -500000 | 58248 | 123771 | 151184 | 90391 | 51951 |

| дисконт. денежный поток (реал.) | -500000 | 223268 | 264650 | 292235 | 205067 | 155016 |

| дисконт. денежный поток (оптим.) | -500000 | 469781 | 488115 | 515972 | 386967 | 306499 |

Значение чистого дисконтированного дохода и его вероятность

| NPV | Вероятность сценария | |

| Пессимистический | -24456 | 30% |

| Реальный | 640237 | 50% |

| Оптимистический | 1667334 | 20% |

Среднее значение NPV равняется

-24456 * 0,3 + 640237 *0,5 + 1667334 * 0,2 = 646248,5 руб.

Стандартное отклонение NPV равно 586084 руб.

Размах вариации составляет 1667334 – (-24456) = 1691790 руб.

Коэффициент вариации равен 586084/646248,5 * 100% = 90,5%

На основании полученных результатов можно сделать вывод о том, что проект прибыльный и его стоит принять.

Похожие работы

-

Выбор критериев эффективности лизингового проекта

Процесс обработки и анализа предложений. Показатели эффективности инвестиционного проекта. Срок окупаемости. Дисконтированный период окупаемости.

-

Экономическая эффективность инвестиционных проектов

Расчет экономической привлекательности инвестиционных проектов, аналитическое исследование целесообразности инвестиций. Анализ внутренней нормы прибыли, срока окупаемости по разным вариантам проекта, выбор наиболее эффективного варианта инвестирования.

-

Построение дерева решений проекта

Метод анализа индивидуального проектного риска с помощью построения дерева решений проекта.

-

Инвестиционный проект организация производства пластиковых окон

Курсовая работа по дисциплине: «Экономическая оценка инвестиций» Тема: «Инвестиционный проект: организация производства пластиковых окон» Инвестиционный проект

-

Экономическая теория

Расчет равновесного объема продаж и равновесной цены продукции, величины ВВП по доходам и расходам, бухгалтерской и чистой экономической прибыли предприятия. Анализ уровня монополизации рынка, зависимости общих издержек предприятия от выпуска продукции.

-

Типы проектного финансирования. Простой инвестиционный кредит, его оценка

Лизинговая схема. Концессия BOT. Предоставление простого инвестиционного кредита.

-

Молодёжь и социальная справедливость в современной России

В нашей стране с незапамятных времён принято не обращать внимания на социальные проблемы, во всяком случае не говорить о них громко. Трудно сказать, в чём дело. Наверное, просто стыдно.

-

Разработка фирмы по пошиву одежды

Управление Алтайского края по образованию и делам молодежи КГОУ СПО «БАРНАУЛЬСКИЙ ТЕХНИКУМ СЕРВИСА И ДИЗАЙНА ОДЕЖДЫ» РАЗРАБОТКА БИЗНЕС ПЛАНА ДЛЯ ФИРМЫ

-

Оценка инвестиционных проектов, осуществляемых на действующем предприятии

Факторы, влияющие на выбор метода оценки. Финансовая состоятельность и эффективность проекта. Методы оценки проектов, осуществляемых на действующем предприятии.

-

Специфика оценки инвестиционных проектов с лизингом оборудования

Использование различных форм финансирования инвестиций предполагает их анализ и выбор наиболее оптимальной и приемлемой схемы. Существуют следующие основные формы финансирования инвестиций: за счет собственного капитала или за счет заемного капитала.